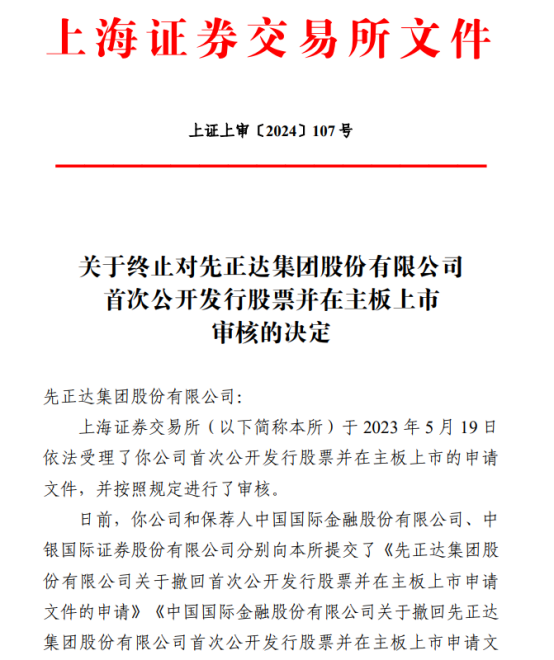

3月29日下午,上交所突然发布一条公告称,终止对先正达集团股份有限公司首次公开发行股票并在主板上市审核的决定。

根据公告内容,日前,先正达和保荐人中金公司、中银国际证券分别向上交所提交了撤回上市申请文件的申请,表示要申请撤回申请文件。根据《上海证券交易所股票发行上市审核规则》第六十三条的有关规定,上交所决定终止对先正达首次公开发行股票并在主板上市的审核。

至于撤回上市申请的原因,先正达集团在公司网站发布声明称,公司基于对自身发展战略与全球行业环境的全面考量,已主动撤回主板上市申请。先正达集团表示,将采用多元组合手段,持续巩固提升在全球农业科技领域的领先优势,未来将在合适的时机重启上市进程。

原计划募资达650亿元

值得注意的是,早在去年6月份,先正达就已经上会通过。

2023年6月16日,上交所披露,先正达集团股份有限公司首发获通过。招股书显示,先正达拟募集资金650亿元,分别用于尖端农业科技研发的费用和储备、生产资产的扩展、升级和维护以及其他资本支出(39亿元)、扩展现代农业技术服务平台(78亿元)、全球并购项目(208亿元)、偿还长期债务(195亿元)。

根据证券之星统计,目前A股IPO募资金额超过600亿的上市公司仅三家,按上市时间先后分别为中国神华、中国石油(668亿元,2007年11月上市)、农业银行(685.29亿元,2010年7月上市),其中农业银行虽然距离现在最近,但也已经过去了近14年。

资料显示,先正达集团是全球领先的农业科技创新企业,主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,同时从事现代农业服务。2021年先正达集团在全球植保行业排名第一、种子行业排名第三、在数字农业领域处于领先地位;在中国植保行业排名第一、种子行业排名第一、作物营养行业排名第一,是当之无愧的农化巨头。

往上追溯,先正达集团于2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成,进一步追溯公司的前身,其历史超过250年。招股说明书显示,本次发行前,中国化工农化有限公司直接持有先正达99.1%股份,为公司控股股东,同时中国化工农化有限公司的全资子公司麦道农化持有先正达0.9%股份,国务院国资委为先正达的实际控制人。

从公司业绩来看,2020年至2022年,先正达分别实现营收1587.79亿元、1817.51亿元与2248.45亿元,同期净利润分别为88.24亿元、79.87亿元与114.06亿元。今年一季度,公司实现营收631.29亿元,归母净利润39.54亿元,同比下降26.26%。

此前曾拟登陆科创板

值得注意的是,这并不是先正达第一次撤回上市申请。

在提交沪市主板的IPO申请前,2021年5月13日,先正达与中金公司、中银证券和中信证券分别签署上市辅导协议。2021年6月30日,上交所受理了先正达IPO并在科创板上市的申请。按照计划,先正达拟公开发行新股不超过27.86亿股,拟募资规模高达650亿元。

2023年3月22日,先正达接到了科创板上会通知。

5月18日,先正达集团公众号发布消息称,2023年2月,全面实行股票发行注册制正式实施,多层次资本市场体系进一步健全,板块定位更加清晰。主板定位突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。公司认为,作为全球农业科技龙头企业,先正达更适合在全面注册制下的上海证券交易所主板上市,同时将有助于接触到更多元的投资者,也对公司长期价值有利。因此,先正达集团决定撤回在上海证券交易所科创板上市的申请,并向上海证券交易所主板提出上市申请。